Berlin – Wer sein Geld sicher und sogar noch mit Rendite durch wirtschaftliche Krisenzeiten bringt, macht als Anleger alles richtig. Eine solche Erfolgsbilanz können trotz der volkswirtschaftlichen Negativeffekte der Corona-Krise diejenigen vorweisen, die in den „Zukunftsfonds“ investiert haben. Bei ihm handelt es sich um einen gemischten Wertpapierfonds mit einer ausgewogenen Anlagestrategie. Zur Realisierung des Anlageprojektes wurde eigens die Deutsche Fondsgesellschaft (DFG) mit Sitz in Berlin gegründet. Die Fondsgelder werden weltweit in Wertpapiere verschiedener Anlageklassen wie Aktien, Rentenpapiere oder Rohstoffe investiert, um durch die breite Streuung die natürlichen Investmentrisiken zu minimieren. Mit diesem sicherheitsorientierten Ansatz wollen die Initiatoren des „Zukunftsfonds“ den Deutschen das Investmentsparen schmackhafter machen. Erklärtes Ziel ist es, den vor allem digital vertriebenen Fonds in einer zinslosen Zeit als Ersatz für entgangene Spareinnahmen anzubieten.

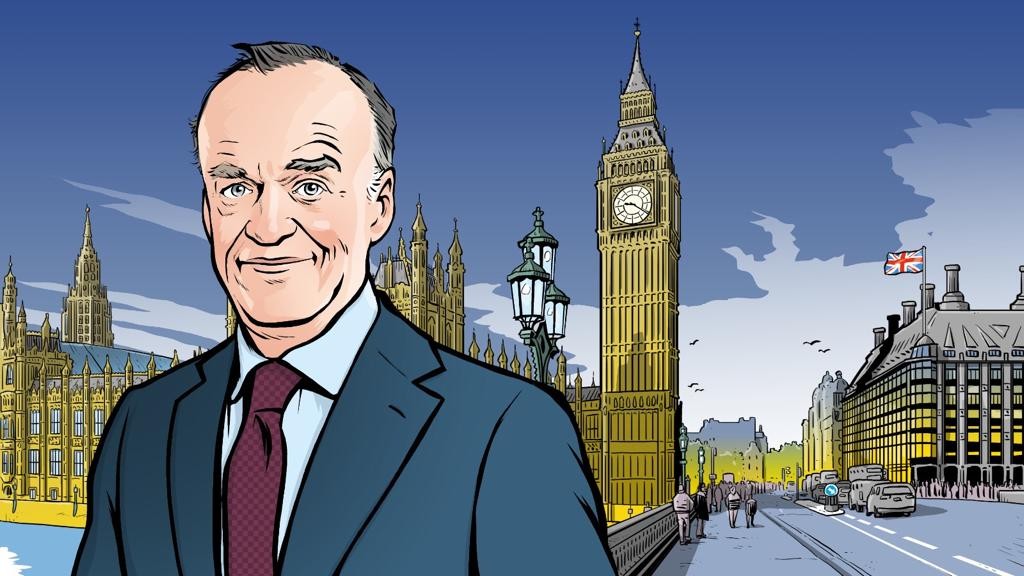

Das unterstützen auch der frühere „Bild“-Chefredakteur Kai Diekmann und der Finanzexperte Leonhard „Lenny“ Fischer, der einst als jüngster Vorstand der Dresdner Bank Schlagzeilen machte. Diekmann und Fischer sind wohl die bekanntesten Werbegesichter des innovativen Anlageproduktes, haben aber selbst nichts mit dem Asset Management zu tun. Bankprofi Fischer ist lediglich Vorsitzender des Anlageausschusses von „Der Zukunftsfonds“. Warum er sich für dieses Anlagemodell einsetzt, erklärte er einmal so: „Golf spielen kann ich nicht, und beim nächsten Konzern nochmal die Schraube von links nach rechts drehen oder einen Deal machen, das gibt mir nichts mehr.“ Das klingt nach Flucht vor drohender Langeweile, ist aber nicht so gemeint. Der Investmentspezialist, der 1963 im niedersächsischen Nordhorn zur Welt kam, will vorhandene Bedenken gegen das Investmentsparen ausräumen und deshalb die finanziellen Einstiegshürden für potenzielle Anleger senken. Dieser Forderung wird der „Zukunftsfonds“ gerecht, indem seine Anteile schon ab 25 Euro gekauft und jederzeit wieder verkauft werden können. Damit ist der „Zukunftsfonds“ eher ein Volks- als ein Promi-Fonds. Von einem solchen ist in den Fachmedien aber oft die Rede, weil er von medienbekannten Persönlichkeiten wie Kai Diekmann und Leonhard Fischer beworben wird.

Ende 2017 ging „Der Zukunftsfonds“ an den Start und entwickelte sich zunächst mäßig. Weil die Anleger nur zögerlich auf den neuen Fonds ansprangen, der Sicherheits- und Renditedenken zu versöhnen verspricht, raunten manche voreilig sogar von einem Misserfolg. Das änderte sich im Frühjahr letzten Jahres, als die Skeptiker einräumen mussten, dass der Fonds ausgerechnet in der Corona-Krise Gewinn erwirtschaftete. Fischer und Diekmann wurden plötzlich zu Gewinnern der „chaotischen Börsenwochen“ erklärt. So schrieb beispielsweise das „Handelsblatt“ im April 2020: „Mit dem Mischfonds meisterten sie die Krisenwochen und weisen sogar einen leichten Gewinn von einem Prozent im ersten Quartal aus. Das klingt angesichts der historischen Börseneinbrüche im März erst mal nach Science-Fiction. Praktisch alle Konkurrenten lecken nach hohen Verlusten ihre Wunden.“ Fischer sagte dazu nur: „Wir sind keine Crash-Propheten, aber unser Ansatz hat sich bewährt.“

Der ehemalige Investmentbanker dürfte nun umso mehr vom „Zukunftsfonds“ als Alternative zum Sparbuch in Tiefzinszeiten überzeugt sein. Glaubt man dem 58-Jährigen, ist es für ihn kein Selbstzweck, Otto Normalverbraucher klarzumachen, dass der auf seine Sparkonten keine Zinserträge mehr bekommt und damit schleichend enteignet wird. Lenny Fischer geht es nach eigenem Bekunden auch darum, einen Beitrag gegen die massenhaft drohende Altersarmut und für die Teilhabe am Wirtschaftswachstum zu leisten. Der „Zukunftsfonds“ als globaler Mischfonds, der in Aktien und andere Anlageklassen investiert, ist ein niedrigschwelliges Einstiegsangebot ganz nach dem Geschmack des Investmentprofis.

Dass die Expertise des Emsländers auch nach dem Ende seiner glänzenden Bankerkarriere sehr gefragt ist, liegt an seinem beruflichen Werdegang. Nach dem Studium der Betriebswirtschaftslehre arbeitete Lenny Fischer zunächst als Trainee bei der Investmentbank J.P. Morgan, wo er es innerhalb weniger Jahre in die deutsche Geschäftsleitung schaffte. 1995 wechselte er zur Dresdner Bank, um schon vier Jahre später mit nur 36 Jahren zum Vorstandsmitglied aufzusteigen. Nach seinem Ausscheiden Ende 2002 wurde er CEO der Winterthur-Versicherung, 2007 Co-Chef des Finanzinvestors RHJ International, der sich im März 2015 in BHF Kleinwort Benson Group umbenannte, und schließlich Aufsichtsratsvorsitzender der BHF-BANK in Frankfurt.

2017 erschien sein Buch „Es waren einmal Banker: Warum das moderne Finanzsystem gescheitert ist“. Darin ging der gestandene Finanzmanager auf die seligen Zeiten ein, in denen sich das Sparen noch lohnte, Zeiten, die aber nicht so schnell zurückkommen werden. Fischer beschrieb, wie sich das internationale Finanzsystem radikal veränderte und auf die große Katastrophe zusteuerte. Diese kam 2008 mit der Weltfinanzkrise infolge der Insolvenz der Investmentbank Lehman Brothers. Der spekulativ aufgeblähte Immobilienmarkt in den USA war mitursächlich für eine fatale Kettenreaktion, die in eine weltumspannende Banken- und Finanzkrise mündete. In vielen Ländern glaubten die Regierungen, Bankhäuser mit Milliardenaufwand retten zu müssen. Damit kam die Krise unmittelbar bei den Steuerzahlern an. „Die Welt des Geldes ist instabil geworden wie das Wetter in der Karibik“, wird Fischer in diesem Zusammenhang zitiert. Die „Bankerlegende“, wie ihn die „Süddeutsche Zeitung“ einmal nannte, hat mit dem Buch eine fundierte Analyse des internationalen Finanzwesens abgeliefert und gleichzeitig originelle Vorschläge zur Krisenüberwindung unterbreitet.

Auch wenn Leonhard Fischer nichts mit dem Tagesgeschäft rund um den „Zukunftsfonds“ zu tun hat, sondern beratend im Hintergrund wirkt, ist seine langjährige Erfahrung sowohl für die Fondsgesellschaft als auch die Anleger von großem Wert.